中国的大型航空公司们在2016年一季度过上了几乎是史无前例的好日子,利润纷纷创出新高。翻查了财务报表发现:南方航空、中国国航、东方航空和海南航空四家上市航空巨头,今年一季度合计盈利超过91亿元,创下历史记录。

但利润增长的同时,四大航空公司的负债规模也在迅速膨胀,达到惊人的5200多亿。居安思危,这份在低廉的油价和低利率环境中缴出成绩单是否真的能够持续?一旦油价反转、利率攀升、人民币贬值,负债高企的航空巨头们是否会遭遇突然的打击?

负债超过5200亿航空公司财务费用居高不下

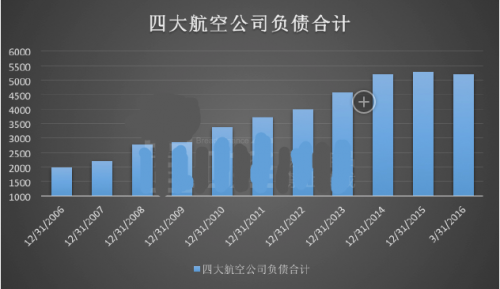

翻查四大航空公司的财报发现:截止2016年3月底,四家公司的负债总额已经达到5208.43亿。高负债并不是今年才有的情况,自从2014年以来,四大航空公司的负债总额一直都维持在5000亿以上。

下图是根据财务数据整理的四大航空公司近年来负债总额的变动情况:

从2009年末到今年3月底,四大航空公司的总负债增加了约2365亿元,每年增加300多亿。各大航空公司实际上一直在努力降低负债水平,今年3月底的总负债已经较去年末略有下降。但负债率依然高企,如果将四家公司当做一个整体计算,过去10年,负债率从来没有低于过70%,最高时一度超过90%。

与巨大负债相对应的是庞大的财务费用支出。根据财报测算,2014年到今年一季度四家航空公司财务费用合计超过415亿元,同期归属于母公司股东的净利润合计约389亿元。“为负债打工”实际上早已经成为航空公司的常态。

盈利看油价脸色油价反转如何应对?

当利润狂飙突进之时,偿还负债本息似乎都不是太大的问题。根据四大航空公司的财报,今年一季度合计营业收入约880亿,净利润达到91.61亿,净利润率悉数超过10%,这一利润水平已经超过了去年全年净利润的一半,几乎是四大航空公司登陆资本市场以来最靓丽的季度业绩。

但航空公司的利润某种程度上并不掌握在自己的手中,要“看油吃饭”。根据东方航空的测算:依据2015年底的数据,如果不考虑其他因素,平均航油价格每上升5%,将使得航油成本上升10.16亿元。按照东方航空2015年净利润约50.47亿,这意味着油价如果上升25%,绝大部分利润将会被增加的成本所吃掉。

南方航空在去年底的测算表明,燃油价格每上升10%,运营成本将上升26.27亿。南航去年的净利润接近50亿,这意味着如果油价上升20%,会吃掉全年大部分的利润。

四大航空公司之所以能取得靓丽的一季度业绩,很大程度正是得益于持续低迷的油价。今年一季度,衡量航空煤油价格的普氏现货报价在去年大幅下跌基础上再次下跌,创下了次贷危机以来的历史新低。

持续的低油价增厚了航空公司的利润,偿还巨额的负债本息都不算是大问题,但如果油价突然反转又如何应对呢?

在这方面,航空公司不是没有过教训。2012年南方航空营业收入同比增长9.47%,但归属于母公司的净利润大幅下跌超过48%。南方航空在当年财报中认为营业成本增加较多,致使利润下降,其主要原因是航油成本的增加。“2012年航油成本为人民币374.01亿元,占主营业务成本的44.2%,较2011年增加14.5%,主要由于耗油量的增加及平均航油价格较2011年上升所致。”

汇兑损失前车之鉴利率反转如何应对?

除了庞大的利息支出外,巨额的汇兑损失也是航空公司去年以来财务费用居高不下的一大元凶。在人民币贬值的压力下,这始终是航空公司们不得不面临的问题。

2015年下半年人民币兑美元的突然贬值,让航空公司产生了巨额的汇兑损失。以东方航空为例,2015年的汇兑损失高达49.87亿元,几乎相当于全年的净利润。中国国航汇兑损失则高达51.56亿。

根据南方航空的测算,依照2015年底的数据,人民币兑美元汇率每变动一个点,将导致净利润发生4.42亿元的变化。

如果进一步查看航空巨头们的负债结构,会发现其负债成本不仅受到汇率影响,还被美元利率所左右。

以东方航空为例,截止2015年底,该公司的有息负债总额约1191亿元,其中美元债务占比高达73.28%。在债务期限上,长期债务占比接近63%。根据东航港股年报披露:“长期带息债务中大部分为浮动利率债务”,“受现行市场利率波动影响”。

美元债务的利率很大程度上受到美联储基准利率的影响,美联储加息的预期一直存在,靴子一旦落地,未提前锁定利率的美元负债势必面临利息增加的压力。面临和汇率与利率的双重风险,航空巨头们准备好了吗?

在当前低油价、低利率的环境之下,靓丽的盈利数据掩盖了庞大的债务。当一切看起来都很好的时候,最怕的是不期而至的黑天鹅,更可怕的是坏消息总是结伴同行。

在2008年金融海啸爆发后,航空巨头们曾遭受重创,四大航空公司当期账面亏损总额合计超过293亿元。